Глава CME Group: биржа рассматривает выпуск собственного токена

Биржа деривативов CME Group из Чикаго изучает возможность запуска собственного цифрового токена и рассматривает, как токенизированные активы могут использоваться в качестве обеспечения на финансовых рынках. Об этом рассказал CEO компании Терри Даффи.

Выступая на звонке по итогам отчетности, Даффи отметил, что CME анализирует разные форматы маржи, включая токенизированные деньги и токен, выпущенный самой CME, который мог бы работать в децентрализованной сети.

Мы смотрим не только на токенизированные деньги […] мы также рассматриваем разные инициативы с нашей собственной монетой, которую потенциально можно разместить в децентрализованной сети, чтобы другие участники отрасли могли ею пользоваться.

Он добавил, что обеспечение от «системно значимого финансового института» может вызывать у участников рынка больше доверия, чем токены, которые выпускают банки «третьего или четвертого эшелона» для маржинальных расчетов.

Упоминание токенизированных денег перекликается с сотрудничеством с Google, о котором объявили в марте: CME Group и Google Cloud начали пилотировать блокчейн-инфраструктуру для оптовых платежей и токенизации активов на базе Universal Ledger от Google Cloud.

Потенциальный токен CME при этом рассматривается как отдельная инициатива; подробностей о том, как именно он будет работать, биржа не раскрыла.

CME Group управляет рынками фьючерсов и опционов на ставки, акции, сырьевые товары и криптоактивы.

В январе CME сообщала о планах расширить линейку регулируемых криптопродуктов, добавив фьючерсы, привязанные к Cardano (ADA), Chainlink (LINK) и Stellar (XLM). Также компания договорилась с Nasdaq объединить криптоиндексы в рамках линейки Nasdaq-CME Crypto Index.

Кроме того, биржа недавно заявляла о намерении запустить круглосуточные торги криптофьючерсами и опционами с начала 2026 года при условии одобрения регуляторов.

Банки усиливают работу со стейблкоинами и платежными токенами на фоне споров о регулировании

Хотя CME Group не раскрыла конкретные параметры возможного токена, комментарии Даффи укладываются в более широкий тренд: традиционные финансовые институты, особенно банки, активно тестируют блокчейн-токены для платежей и расчетов.

В июле Bank of America сообщал, что изучает стейблкоины для модернизации платежной инфраструктуры; CEO Брайан Мойнихан называл их инструментом для переводов средств в долларах США и евро через глобальные платежные системы банка.

JPMorgan запустил JPM Coin, выпуская блокчейн-токен, отражающий долларовые депозиты в банке. Он доступен институциональным клиентам и может использоваться для ончейн-платежей и расчетов в сети Base, разработанной Coinbase.

Fidelity Investments заявляла о планах запустить стейблкоин, обеспеченный долларом США, под названием Fidelity Digital Dollar (FIDD), продолжая развитие направления цифровых активов после условного одобрения на работу в формате национального траст-банка.

При этом, продвигая собственные токен-инициативы, банки одновременно выступают против доходных стейблкоинов, что усиливает дискуссию вокруг законопроекта CLARITY Act, который рассматривается в Конгрессе.

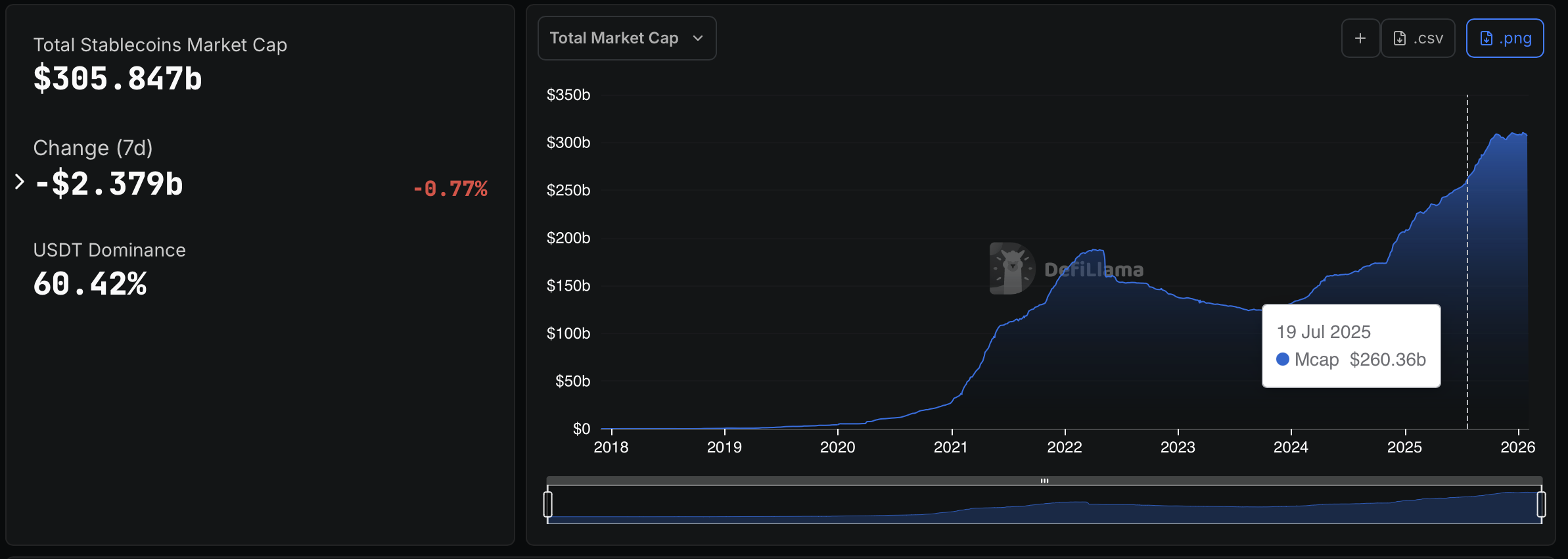

После принятия GENIUS Act в июле 2025 года рынок стейблкоинов заметно вырос: его капитализация достигла около $305,8 млрд против примерно $260 млрд на момент принятия закона, следует из данных DefiLlama.