Институциональные инвесторы доминируют в торговле на Bitget

Криптовалютная биржа Bitget, расположенная в Сингапуре, наблюдает рост участия институциональных инвесторов, которые к сентябрю составляют примерно 80% от всего объема торгов, согласно отчету Bitget в сотрудничестве с аналитической платформой Nansen.

В отчете указано, что активность институтов на спотовых рынках Bitget увеличилась с 39,4% от объемов 1 января до 72,6% к 30 июля. Торговля фьючерсами продемонстрировала еще более значительные изменения: доля институциональных маркет-мейкеров выросла с 3% на начало 2025 года до 56,6% к концу июля.

Исследование определяет ликвидность как основной показатель институционального усвоения криптоактивов, отмечая, что глубина книги заказов, спреды и качество исполнения на Bitget теперь соответствуют таким конкурентам, как Binance и OKX по основным торговым парам.

На финансовых рынках ликвидность означает, насколько быстро и легко можно продать актив без значительного изменения его цены.

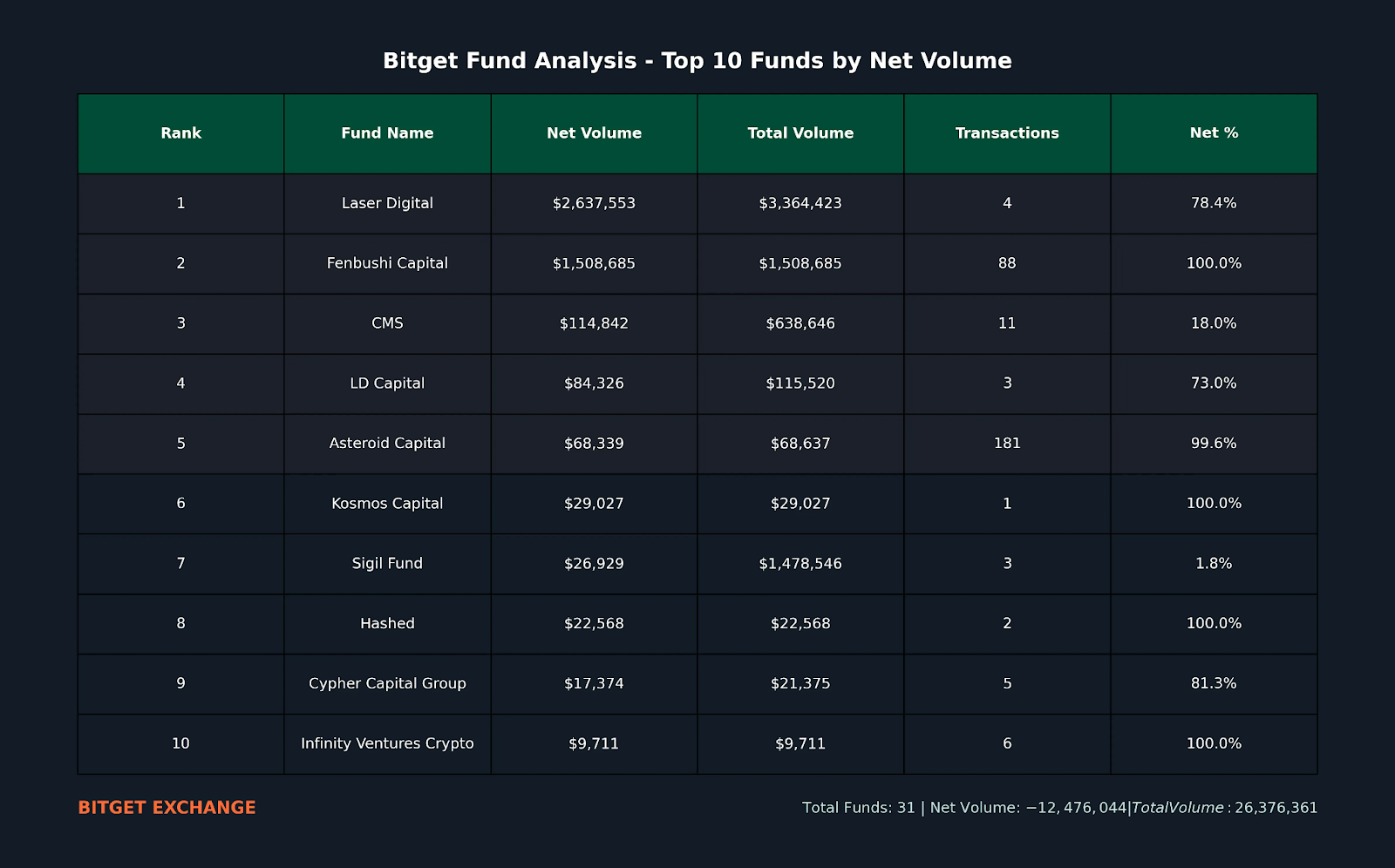

Согласно данным из блокчейна, основную часть положительных потоков на Bitget обеспечили компании Laser Digital и Fenbushi Capital.

В первой половине года средний ежемесячный объем торгов на Bitget составлял около 750 миллиардов долларов, при этом фьючерсы составляли около 90% от этого объема. Согласно отчету, институты составляют примерно половину активности на рынке деривативов.

Для сравнения, крупнейшая в мире централизованная криптобиржа Binance зафиксировала рост объема спотовой торговли до 698,3 миллиардов долларов в июле с 432,6 миллиардов в июне, что на 61% больше за месяц, согласно данным Coingecko.

Биржи ориентируются на институциональных инвесторов

По мере того как институциональный интерес к криптовалютам резко возрос в 2025 году, криптобиржи соревнуются за долю на рынке разными способами.

В январе Crypto.com объявила о запуске платформы для институциональной торговли с более чем 300 торговыми парами и поддержкой продвинутых торговых стратегий, нацеленных на институциональных инвесторов, что подчеркивает стремление компании к более глубокому проникновению на Уолл-стрит.

В сентябре Binance представила платформу “криптовалюты как услуга” для лицензированных банков, фондовых бирж и брокерах, предоставляя традиционным финансовым институтам прямой доступ к своей ликвидности, фьючерсам и инфраструктуре хранения.

В октябре OKX объявила о партнерстве с Standard Chartered для запуска программы зеркального коллатераля в Европейской экономической зоне, позволяющей институциональным клиентам хранить свои криптоактивы непосредственно у подразделения по хранению Standard Chartered.