Конкуренция для криптовалютных казначейств усиливается

Казначейства в сфере цифровых активов вскоре перестанут быть просто хранилищами для известных криптовалют, вместо этого они начнут предлагать токенизированные реальные активы, стейблкоины и другие доходные инструменты, по мнению представителей криптоиндустрии.

«Следующий этап развития казначейств Web3 заключается в том, чтобы превратить баланс в активные сети, которые могут стейкать, повторно стейкать, выдавать кредиты или токенизировать капитал при прозрачных, поддающихся аудиту условиях», — заявила Мая Вуйинович, генеральный директор компании FG Nexus.

«Границы между казначейством и балансом протокола уже размыты, и те фирмы, которые рассматривают казначейства как продуктивные ончейн экосистемы, окажутся выигравшими.»

Число криптовалютных казначейств заметно увеличилось в этом году, и, согласно октябрьскому отчету управляющего активами Bitwise, в третьем квартале 48 новых случаев включения биткоина в балансы компаний.

Сандро Гонсалес, соучредитель проекта KWARXS на базе Cardano, который связывает реальную солнечную инфраструктуру с блокчейном, заявил, что DATs перейдут от спекулятивного хранения к стратегическому распределению.

«Следующая волна принятия включает активы, которые связывают участие в блокчейне с осязаемым результатом — как возобновляемая энергия, активы цепи поставок или механизмы сокращения выбросов углерода», — отметил Гонсалес.

«Со временем это изменит подход организаций к балансам в эпоху Web3 — не просто как к хранилищам стоимости, а как к инструментам, способным внести ощутимый и устойчивый вклад в реальную экономическую деятельность», добавил он.

Казначейские компании расширятся за рамки криптовалют

Брайан Хуанг, генеральный директор инвестиционной криптоплатформы Glider, отметил, что решение о том, что может быть принято как казначейский актив, ограничено только тем, что находится в ончейне.

«Ончейн акции и токенизированные RWAs — наиболее очевидные вещи для включения в казначейство. Золото взлетело в этом году, и токенизированное золото держать проще, чем физическое золото», — отметил он.

«Кроме того, существуют неликвидные инвестиции, такие как NFT и токенизированная недвижимость. Важно подчеркнуть, что ограничение состоит только в том, какие активы находятся в ончейне.»

Джон Холлахан, директор по бизнес-решениям на платформе хранения цифровых активов Fireblocks, предсказал большее распространение стейблкоинов, токенизированных фондов денежного рынка и токенизированных государственных казначейских билетов.

«Следующая волна цифровых активов, принятых для казначейских целей, будет включать инструменты, эквивалентные наличным, такие как стейблкоины и токенизированные фонды денежного рынка», — сказал он.

«В долгосрочной перспективе мы увидим, что будет выпущено больше типов ценных бумаг в ончейне, таких как казначейские векселя, корпорации и физические активы, такие как недвижимость. Для более уникальных активов, таких как недвижимость, они могут быть представлены в виде невзаимозаменяемых токенов.»

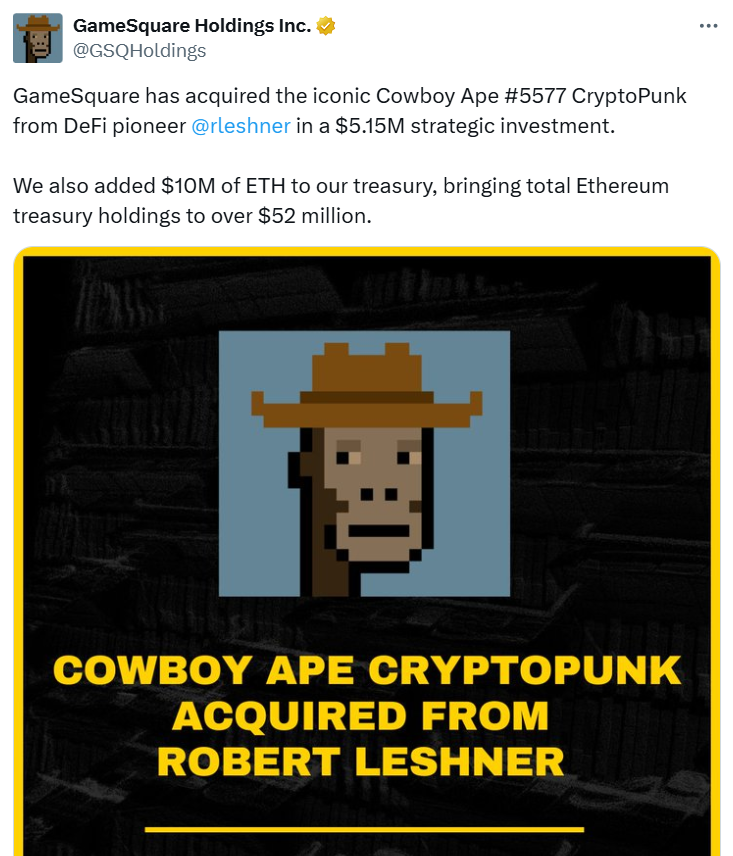

Компания по цифровым медиа и развлечениям GameSquare Holdings объявила в июле, что она приобрела NFT "Cowboy Ape" за 5,15 миллиона долларов в рамках «стратегического инвестирования», вместе с эфиром.

Николай Сёндегаард, аналитик исследовательской платформы ончейн-аналитики Nansen, заявил, что решения относительно того, какие активы будут приняты в будущем, вероятнее всего будет зависеть от законодательства и аппетитов к риску компаний.

«Хотя я не могу с уверенностью утверждать, не думаю, что будет неожиданным увидеть, как компании добавляют казначейские активы, которые ранее не считались возможными», — сказал он.

Факторы, влияющие на принятие активов

Однако, Марчин Казьмерчак, соучредитель провайдера блокчейн оракулов RedStone, отметил, что любой токенизированный актив теоретически может быть удержан как казначейский резервный актив; что будет принято, зависит от бухгалтерского учета, регулирования и фидуциарной ответственности.

«Удержание биткоинов или эфириума понятно для аудиторов и советов. Для NFT требуется методология оценки, для которой большинство рамок не имеют стандартизированных ответов. Более важно то, что казначейства должны удерживать активы, которые сохраняют стоимость и могут быть реализованы при необходимости.»

«Это проще с биткойном, чем со спекулятивным NFT, у которого может быть ограниченное количество покупателей. Ограничение существует в том моменте, когда ликвидность иссякает, и совет не может оправдать удержание перед акционерами или регулирующими органами», добавил он.

В долгосрочной перспективе Казьмерчак предсказал, что, за исключением пяти основных криптовалют, принятие, скорее всего, останется незначительным для традиционных компаний, так как риск-возврат недостаточен для оправдания такого шага для большинства советов.

«Мы можем увидеть, как токенизированные реальные активы наберут популярность, если правовые рамки будут прояснены, но чисто Web3-активы за пределами основных криптовалют останутся экспериментальными и ограничатся крипто-ориентированными компаниями или венчурными фирмами, специально нацеленными на этот риск», — отметил он.

«Что может ускориться, так это токенизированные реальные активы, такие как облигации с доходностью или товары. У них есть внутренняя ценность, которая не зависит от рыночных настроений.»