Высокий процент держателей BTC, ETH, SOL несут убытки: признак медвежьего рынка?

Недавние данные Glassnode показали, что Биткоин (BTC), Эфириум (ETH) и Солана (SOL) демонстрируют рекордно высокие уровни запасов, находящихся в убытке.

Однако более тщательное изучение заблокированного предложения, институциональных держателей и структур стейкинга показало, что реальное давление на ликвидное предложение значительно ниже предполагаемых процентов, особенно для Эфириума и Соланы.

Основные выводы:

- Значительная часть Эфириума и Соланы, находящихся в убытке, не ликвидна: более 40% ETH и более 75% SOL заблокированы в стейкинге, ETF или стратегических резервах.

- Предложение Биткоина, находящееся в убытке, выглядит высоким, но институциональные держатели и потерянные BTC значительно уменьшают его истинный ликвидный флоат.

Позиции в убытке не отражают истинное ликвидное предложение

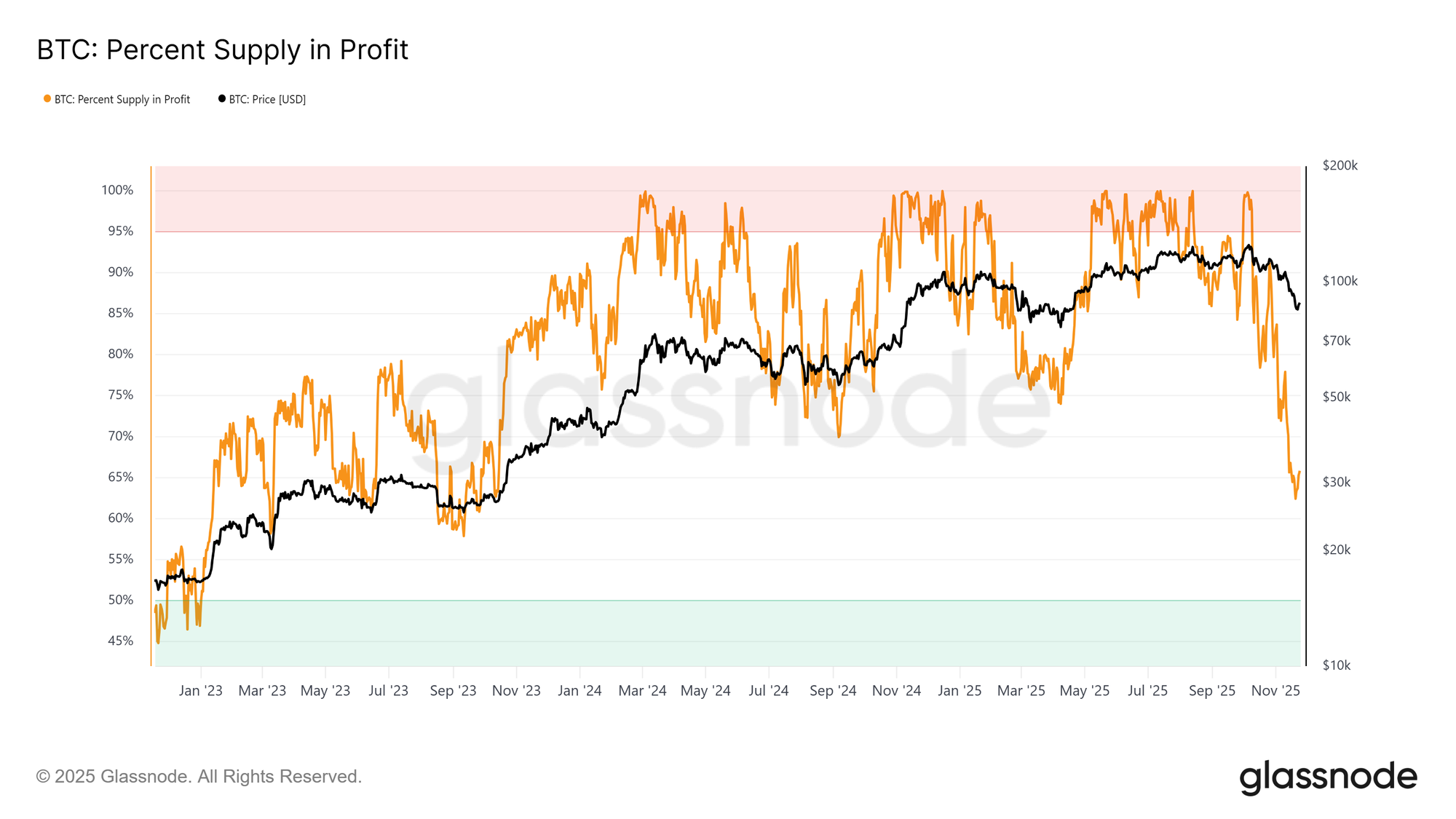

В настоящее время примерно 35% запасов Биткоина находятся в убытке, уровень, который в последний раз наблюдался, когда BTC торговался около $27,000. Однако, даже без механизма стейкинга, ликвидное предложение Биткоина значительно ниже, чем предполагается. Вот ключевые данные:

- Циркулирующее предложение BTC: 19,953,406

- BTC, находящиеся на балансе публично/частных компаний, ETF и стран: 3,725,013 BTC

- Потерянные навсегда BTC (по оценкам): 3,000,000–3,800,000 BTC. Это составляет от 15.0% до 19.0% от общего циркулирующего предложения.

В совокупности, эти факторы исключают примерно 33% всех Биткоинов из ликвидного обращения. Институциональные держатели, особенно трежери ETF и корпоративные трежери, не чувствительны к краткосрочной волатильности, так как действуют в рамках мандатов, привязанных к резервам, долгосрочному накоплению или отслеживанию индексов. Потерянные BTC еще больше сокращают предложение, которое может реагировать на давление из-за убытков.

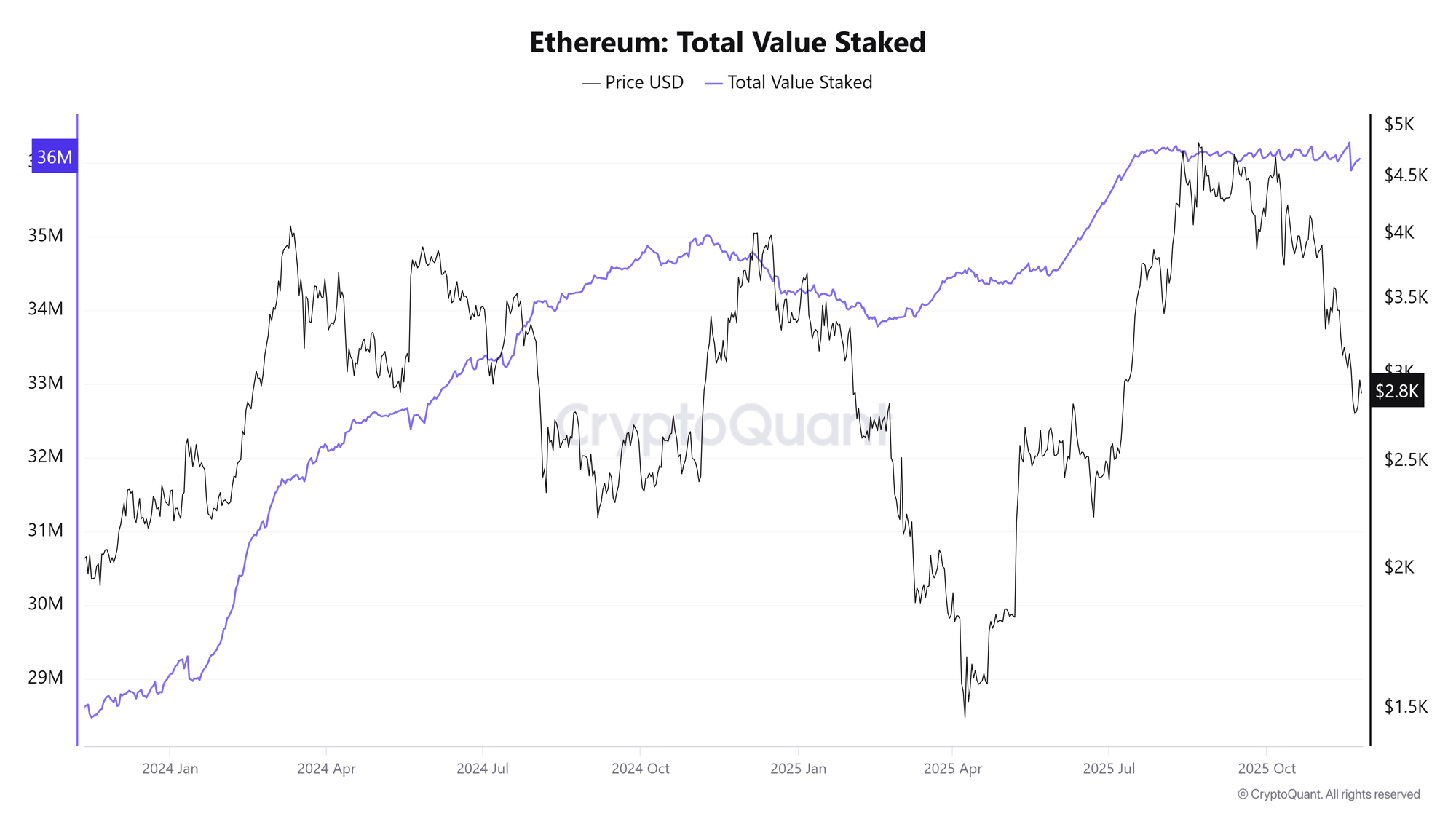

Фигуры по Эфириуму требуют более тонкой интерпретации. Хотя 37% ETH в настоящее время находится в убытке, существенная часть предложения сети заблокирована или находится у институциональных держателей:

- Циркулирующее предложение ETH: 120,695,601

- ETH в стейкинге: 35,681,209 ETH (≈29.6%)

- ETH в ETF: 6.26M ETH (≈5.18%)

- ETH в стратегических резервах (SER): 6.36M ETH (≈5.26%)

В целом, более 40% всего ETH фактически заблокированы в стейкинге, ETF или долгосрочных институциональных резервах. Эти категории традиционно не реагируют на краткосрочную волатильность, так как институциональные продукты (ETF, кастодиальные резервы) работают по принципам, ориентированным на долгосрочное накопление, а не произвольные продажи. Таким образом, реальное ликвидное предложение ETH, подверженное давлению из-за убытков, значительно меньше вышеупомянутых 37%.

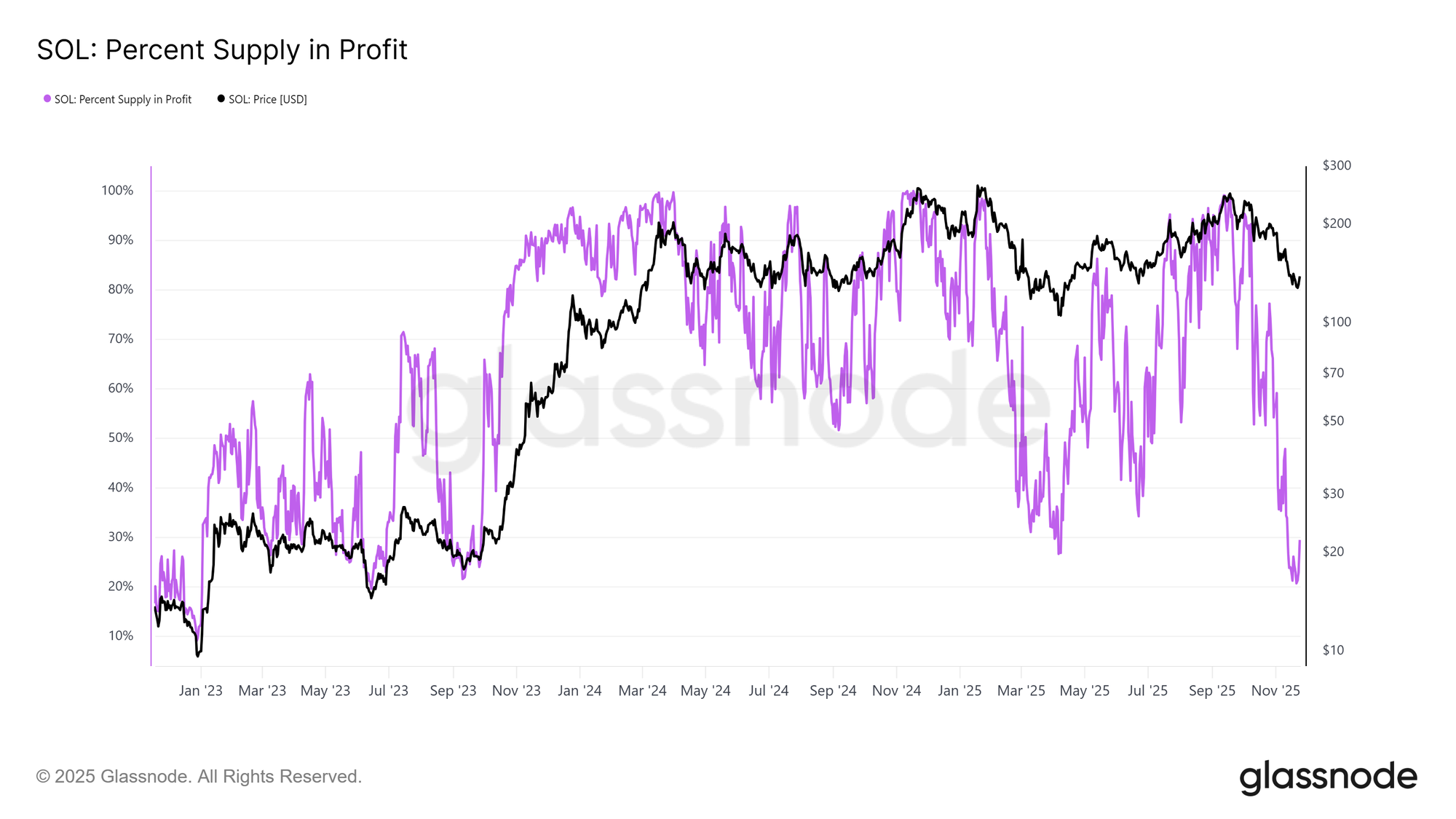

Солана продемонстрировала еще более резкий разрыв. Хотя 70% циркулирующего SOL находится в убытке, сеть имеет одно из самых высоких соотношений стейкинга среди крупных сетей:

- Циркулирующее предложение SOL: 559,262,268

- SOL в стейкинге: 411,395,790.5 SOL (73.6%)

- SOL в ETF: около 1% от циркулирующего предложения

Это означает, что более трех четвертей всех SOL заблокировано в валидаторском стейкинге или институциональных продуктах, ни один из которых не демонстрирует быстрого поведения по продаже. Примечательно, что когда SOL упал до $121, предложение в убытке сузилось до 80%, уровня, который ранее достигался, когда цена была около $20, что иллюстрирует чувствительность показателя к быстрым перепрайсовкам, а не структурной капитуляции.

Интересно, что показатели предложения ETH и SOL в убытке имеют тенденцию к резкому падению во время трендов роста из-за их значительных блокировок в стейкинге, что делает такие спайки более отражающими скорость цены, чем панические позиции.

В целом, для всех трех активов необработанные проценты убытков переоценивают потенциальное давление на продажи. Учитывая заблокированное предложение, институциональные держатели и навсегда потерянные монеты, истинная ликвидная подверженность риску значительно более ограничена.

Статья не содержит инвестиционных советов или рекомендаций. Любые инвестиции и торговые операции связаны с рисками, и читатели должны проводить собственное исследование перед принятием решения.